Esse aplicativo falso solicita todos os dados pessoais como nome completo, CPF, endereço, fontes de renda, investimentos, patrimônio e outros. Todas as informações da vida do usuário ficam à disposição de um aplicativo malicioso. Com esses dados fornecidos pelo próprio indivíduo, é difícil comprovar que não foi ele quem efetuou uma transação ou autorizou uma compra, por exemplo.

Rodrigo Rocha, Gerente de Arquitetura de Soluções da Compugraf, empresa de tecnologia focada em redes, segurança da informação e gerenciamento integrado de riscos, explica que ter dados pessoais expostos dessa forma é um ponto crítico.

Como identificar um golpe

Apesar da criatividade dos criminosos, que desenvolvem aplicativos cada vez mais similares aos legítimos, o especialista detalha como identificar uma fraude na loja do dispositivo.

– Se atentar a quem é o desenvolvedor do aplicativo, quantos downloads foram realizados e quantas avaliações tem são algumas das alternativas. Mas a principal maneira de garantir que está baixando um aplicativo oficial é fazer o download ou acessar o link diretamente do site da Receita Federal –afirma.

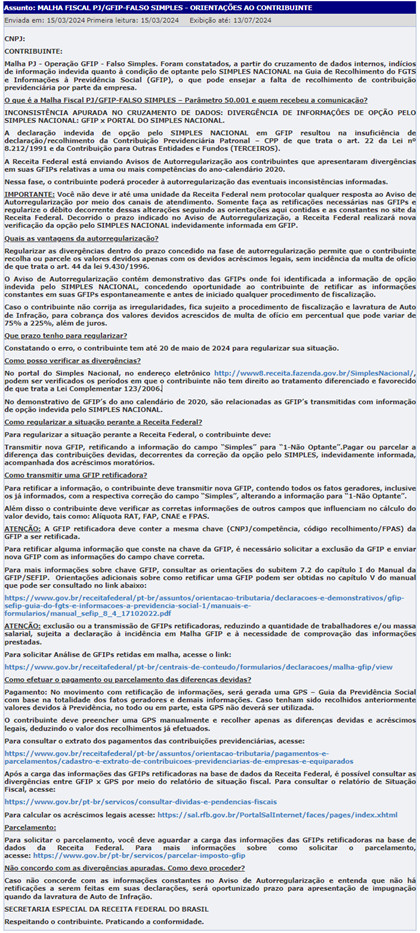

Além dos aplicativos falsos disponíveis, os criminosos também tentam acessar dados sensíveis por meio do phishing, que seria o envio de e-mails falsos no intuito de induzir o download fraudulento ou o clique em links maliciosos.

– O e-mail é uma porta de entrada para os atacantes, pois é possível massificar a ação por meio de um disparo. Têm acontecido casos em que enviam um e-mail informando sobre uma restituição disponível ou solicitando mais algum dado, sugerindo que a pessoa caiu na malha fina. A recomendação é sempre a de não clicar em nenhum link recebido e fazer todos os processos no site ou aplicativo oficial da Receita – completa.

Apesar da sazonalidade, o especialista em cibersegurança reforça que esse tipo de golpe, que rouba os dados do usuário, pode ser aplicado durante o ano todo, e é necessário redobrar a atenção com a caixa de entrada.

– Recebeu um e-mail com uma promoção que você não participou dizendo que recebeu o prêmio? Fique atento. Eles sempre tentam chamar a atenção, principalmente oferecendo ganhos financeiros, para obter as informações que eles precisam – alerta.

Fonte: Jornal Extra

A declaração deste ano traz novidades em relação às doações. Até 2027, o contribuinte poderá deduzir até 7% do Imposto de Renda para doações a projetos desportivos e paradesportivos.

As contribuições ao Programa Nacional de Apoio à Atenção Oncológica (Pronon) e ao Programa de Apoio à Atenção da Saúde da Pessoa com Deficiência (Pronas) retornaram, com limite de 1% para cada ação. Também será possível deduzir até 6% de doações a projetos que estimulem a cadeia produtiva de reciclagem.

As doações de uma parcela do IRPF a projetos sociais, culturais e esportivos têm crescido ano a ano. O total, no entanto, ainda é pequeno diante do potencial. Em 2021, a Receita Federal deixou de arrecadar R$ 179,21 milhões do Imposto de Renda Pessoa Física por causa dessas doações. Em 2022, o total aumentou para R$ 223,9 milhões.

Ações beneficiadas

Ao todo, cinco tipos de ações podem receber doações na declaração do Imposto de Renda: fundos vinculados ao Estatuto da Criança e do Adolescente, fundos vinculados ao Estatuto do Idoso, Programa Nacional de Apoio à Cultura, projetos de incentivo ao esporte e projetos de incentivo à atividade audiovisual. No caso do Pronon e do Pronas, o limite de 1% está fora do teto global de 6%, entrando como doações extras.

No caso dos fundos para idosos e para crianças e adolescentes, a doação pode ser feita diretamente na declaração, com o valor sendo pago na primeira cota ou cota única do imposto. O próprio programa gerador se encarregará de incluir automaticamente o valor das doações na lista de deduções do Imposto de Renda.

Limites

As doações totais estão limitadas a 6% do imposto devido ou da restituição. Se a destinação for feita diretamente na declaração, o limite é de até 3% do imposto para cada fundo (para crianças e adolescentes; e para idosos). Caso queira, o contribuinte poderá doar mais, porém o valor não poderá ser deduzido do imposto a pagar.

Além das doações diretas, o contribuinte pode deduzir, dentro do limite global de 6%, doações para três tipos de ações feitas no ano anterior: incentivos à cultura (como doações, patrocínios e contribuições ao Fundo Nacional da Cultura); incentivos à atividade audiovisual; e incentivos ao esporte.

Como fazer a doação

Ao preencher a declaração do Imposto de Renda, o contribuinte pode escolher o fundo do idoso ou do Estatuto da Criança e do Adolescente para o qual quer doar e a esfera de atuação – nacional, estadual ou municipal. No entanto, não é possível escolher uma entidade. É necessário escolher o modelo completo da declaração, conferir o valor do imposto devido e confirmar a opção “Doações Diretamente na Declaração”.

A lista dos fundos que podem receber o dinheiro do contribuinte aparece no próprio programa gerador da declaração. Assim que a doação for selecionada, o sistema emitirá um Documento de Arrecadação de Receitas Federais (Darf), que precisa ser pago até o último dia de entrega da declaração, junto com o Imposto de Renda. A contribuição não pode ser parcelada.

A declaração deste ano traz novidades em relação às doações. Até 2027, o contribuinte poderá deduzir até 7% do Imposto de Renda para doações a projetos desportivos e paradesportivos.

As contribuições ao Programa Nacional de Apoio à Atenção Oncológica (Pronon) e ao Programa de Apoio à Atenção da Saúde da Pessoa com Deficiência (Pronas) retornaram, com limite de 1% para cada ação. Também será possível deduzir até 6% de doações a projetos que estimulem a cadeia produtiva de reciclagem.

As doações de uma parcela do IRPF a projetos sociais, culturais e esportivos têm crescido ano a ano. O total, no entanto, ainda é pequeno diante do potencial. Em 2021, a Receita Federal deixou de arrecadar R$ 179,21 milhões do Imposto de Renda Pessoa Física por causa dessas doações. Em 2022, o total aumentou para R$ 223,9 milhões.

Ações beneficiadas

Ao todo, cinco tipos de ações podem receber doações na declaração do Imposto de Renda: fundos vinculados ao Estatuto da Criança e do Adolescente, fundos vinculados ao Estatuto do Idoso, Programa Nacional de Apoio à Cultura, projetos de incentivo ao esporte e projetos de incentivo à atividade audiovisual. No caso do Pronon e do Pronas, o limite de 1% está fora do teto global de 6%, entrando como doações extras.

No caso dos fundos para idosos e para crianças e adolescentes, a doação pode ser feita diretamente na declaração, com o valor sendo pago na primeira cota ou cota única do imposto. O próprio programa gerador se encarregará de incluir automaticamente o valor das doações na lista de deduções do Imposto de Renda.

Limites

As doações totais estão limitadas a 6% do imposto devido ou da restituição. Se a destinação for feita diretamente na declaração, o limite é de até 3% do imposto para cada fundo (para crianças e adolescentes; e para idosos). Caso queira, o contribuinte poderá doar mais, porém o valor não poderá ser deduzido do imposto a pagar.

Além das doações diretas, o contribuinte pode deduzir, dentro do limite global de 6%, doações para três tipos de ações feitas no ano anterior: incentivos à cultura (como doações, patrocínios e contribuições ao Fundo Nacional da Cultura); incentivos à atividade audiovisual; e incentivos ao esporte.

Como fazer a doação

Ao preencher a declaração do Imposto de Renda, o contribuinte pode escolher o fundo do idoso ou do Estatuto da Criança e do Adolescente para o qual quer doar e a esfera de atuação – nacional, estadual ou municipal. No entanto, não é possível escolher uma entidade. É necessário escolher o modelo completo da declaração, conferir o valor do imposto devido e confirmar a opção “Doações Diretamente na Declaração”.

A lista dos fundos que podem receber o dinheiro do contribuinte aparece no próprio programa gerador da declaração. Assim que a doação for selecionada, o sistema emitirá um Documento de Arrecadação de Receitas Federais (Darf), que precisa ser pago até o último dia de entrega da declaração, junto com o Imposto de Renda. A contribuição não pode ser parcelada.

O projeto (

O projeto (